Según informó la compañía, la emisión recibió ofertas por más de US$ 1.500 millones, más de tres veces el monto adjudicado, reflejando la confianza de los inversores internacionales en la estrategia financiera y de crecimiento de Pampa.

“En el marco de un enorme entusiasmo por Argentina, la compañía colocó US$ 450 millones en el mercado internacional con un cupón del 7,75% y un rendimiento de 8,125%”, detalló el comunicado oficial.

El director ejecutivo de Pampa Energía, Gustavo Mariani, destacó el alcance de la operación: “Esta nueva emisión, con un plazo inédito para una empresa privada argentina, refleja la confianza de los inversores en la solidez financiera y el plan de crecimiento de Pampa”.

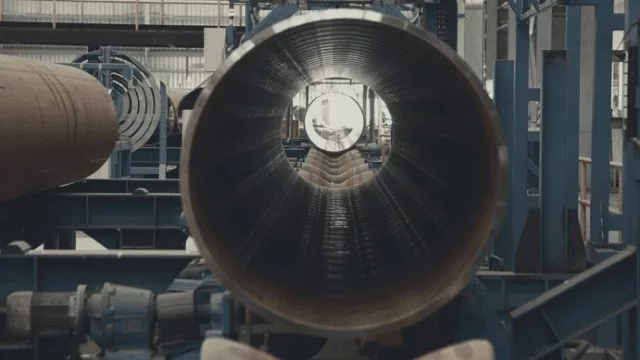

Los fondos obtenidos serán utilizados principalmente para pagar anticipadamente una obligación negociable emitida por la compañía que vence en 2026, por un total de US$ 120 millones con una tasa del 9,5%. El resto de los recursos se destinará a financiar nuevos proyectos energéticos, en especial en el bloque Rincón de Aranda, dentro de la formación Vaca Muerta, en el suroeste neuquino.

Pampa Energía, controlada por Marcelo Mindlin y con operaciones diversificadas en generación eléctrica, transmisión y exploración de hidrocarburos, es una de las empresas argentinas con mayor presencia en los mercados internacionales de deuda. La colocación marca un hito financiero para el sector privado argentino, al lograr un plazo de 12 años en condiciones competitivas, en un contexto de creciente interés global por los activos energéticos del país.

Con esta emisión, la compañía consolida su estructura financiera de largo plazo, reduce su costo de endeudamiento y asegura recursos para impulsar inversiones estratégicas en Vaca Muerta, uno de los polos de desarrollo energético más importantes de Sudamérica.

Tu opinión enriquece este artículo: