El acuerdo contempla la adquisición del 30% del bloque Bandurria Sur y del 50% del área Bajo del Toro, junto con la cesión a YPF —operador de ambas concesiones— de participaciones del 4,9% y del 15%, respectivamente.

Como resultado neto de la operación, Vista incorporará una participación del 25,1% en Bandurria Sur y del 35% en Bajo del Toro, por un pago inicial de USD 712 millones, combinando efectivo y acciones.

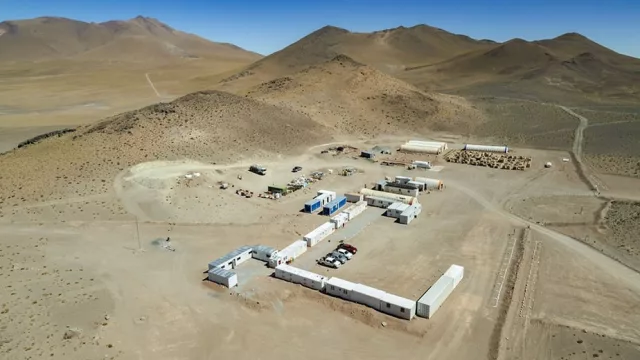

La transacción se enmarca en una hoja de ruta de crecimiento rentable que la compañía viene desplegando en Vaca Muerta, donde ya acumula inversiones superiores a los USD 6.500 millones.

En abril del año pasado, Vista había concretado la compra del 50% de La Amarga Chica, uno de los bloques más relevantes de petróleo no convencional, operación que la consolidó como el mayor productor independiente de crudo y el principal exportador de petróleo de la Argentina.

El presidente y CEO de la compañía, Miguel Galuccio, destacó que la adquisición permite sumar “dos activos de primer nivel”, con reservas, producción base y un inventario relevante de pozos de alta productividad listos para perforar.

Galuccio subrayó además la profundización del trabajo conjunto con YPF, remarcando las sinergias operativas logradas y una visión compartida basada en eficiencia, competitividad e innovación como ejes del desarrollo shale.

La operación está sujeta a condiciones precedentes, entre ellas la renuncia a los derechos de preferencia que poseen YPF y Shell Argentina. A la fecha, YPF ya firmó la renuncia sobre ambos bloques, quedando pendiente la definición de Shell.

Vista espera cerrar la transacción durante el segundo trimestre de 2026. Una vez completada, sumará alrededor de 22.000 barriles equivalentes de petróleo por día y elevará su producción total proyectada por encima de los 150.000 boe/d.

Además, incorporará 54 millones de barriles equivalentes de reservas probadas y cerca de 27.730 acres netos en el corazón productivo de Vaca Muerta, junto con un robusto inventario de nuevas ubicaciones de pozos.

Los activos adquiridos generaron durante 2025 un EBITDA estimado en USD 269 millones y aportarían flujo de caja positivo desde 2026 en adelante, alineándose con los objetivos de generación de caja y expansión exportadora de la compañía.

El pago se estructurará con USD 387 millones en efectivo y 6,2 millones de ADS de Vista, más un componente contingente atado a producción y precio del Brent, con un rango de referencia entre USD 65 y USD 80 por barril.

La financiación combinará fondos propios y deuda bancaria, mediante un crédito de hasta USD 600 millones otorgado por un consorcio liderado por Santander, Citi e Itaú, con un plazo de cuatro años.

Con esta operación, Vista refuerza su escala, profundiza su alianza operativa con YPF y vuelve a enviar una señal clara al mercado: la compañía apuesta fuerte a consolidar su liderazgo en Vaca Muerta y a capturar valor en los bloques más productivos del shale argentino.

Tu opinión enriquece este artículo: