La emisión de este bono permitirá a TGS refinanciar un bono anterior de US$ 500 millones que vence en mayo de 2025. Esta operación marca la cuarta emisión de una empresa argentina en el mercado internacional de capitales en 2024, luego de varios años sin emisiones corporativas. Este hito coloca a TGS como una de las empresas con mejor crédito del país, según el comunicado de la empresa.

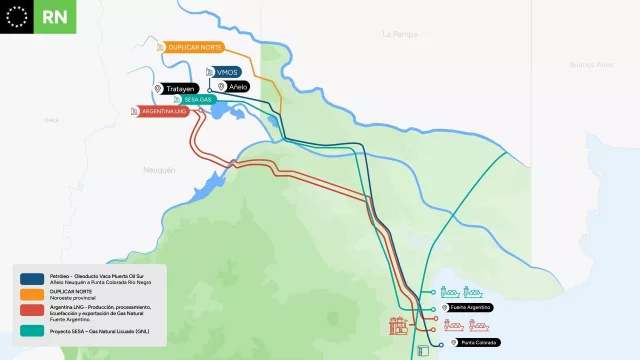

TGS, una empresa con 32 años de historia, es la principal compañía de transporte de gas natural de Argentina. Posee más de 9.300 km de gasoductos que atraviesan siete provincias, transportando gas natural desde los yacimientos del sur y oeste del país hacia los centros de consumo urbanos. Además del transporte de gas, TGS procesa y comercializa líquidos del gas natural y tiene unidades de negocio en el sector de telecomunicaciones y servicios en activos de terceros.

Cocontrolada por Pampa Energía y la familia Sielecki, TGS opera cinco líneas de negocio y ofrece servicios integrados a lo largo de toda la cadena de valor del gas natural, consolidándose como un actor clave en el sector energético argentino.

La exitosa colocación del bono en el mercado internacional también refleja la sólida estructura financiera y operativa de TGS, así como su capacidad para atraer capital extranjero en un contexto económico desafiante. La compañía ha demostrado una notable resiliencia y adaptabilidad, posicionándose como líder en el transporte de gas natural en Argentina y como un referente en la región. Esta emisión no solo le permite a TGS asegurar la refinanciación de su deuda a corto plazo, sino también fortalecer su perfil financiero de cara al futuro.

Además de su papel preponderante en el sector del gas natural, TGS ha diversificado sus operaciones con éxito, abarcando desde el procesamiento y comercialización de líquidos del gas natural hasta servicios en telecomunicaciones. Esta diversificación no solo ha contribuido a su estabilidad financiera, sino que también ha permitido a la empresa innovar y expandirse en mercados complementarios. La confianza del mercado en esta reciente emisión de bonos subraya la importancia de TGS en el ámbito energético y su potencial continuo para contribuir al desarrollo económico de Argentina.

El éxito de esta emisión también resalta la capacidad de TGS para navegar en mercados financieros internacionales y aprovechar oportunidades de financiamiento a pesar de la volatilidad económica global. Al recibir ofertas que superaron con creces el monto inicial, TGS no solo asegura su estabilidad financiera, sino que también refuerza su reputación como una empresa confiable y sólida. Esta operación permitirá a la compañía continuar invirtiendo en infraestructura crítica y en la expansión de sus servicios, asegurando un suministro energético eficiente y sostenible para Argentina en los próximos años.

TGS emite bono internacional por US$ 490 millones (consolidando su posición en el mercado)

La compañía de energía TGS ha logrado una exitosa emisión de un bono internacional por US$ 490 millones, con un costo financiero del 8,75% (cupón del 8,5%) y un plazo de siete años, con vencimiento en 2031. Este logro fue destacado en un comunicado de la empresa, que también reveló haber recibido ofertas por hasta US$ 1.700 millones, lo que demuestra el interés y la confianza del mercado en la compañía.

Tu opinión enriquece este artículo: